Tin tức BĐS

Trái phiếu bất động sản: Lãi suất không xứng với rủi ro phải chịu

Tiềm ẩn rủi ro

Thống kê của Ngân hàng Phát triển châu Á (ADB) cho thấy, những năm gần đây, quy mô thị trường trái phiếu doanh nghiệp Việt Nam có những bước tăng trưởng tích cực, với tốc độ tăng trưởng 29,5% (2017) và 30,1% (2018).

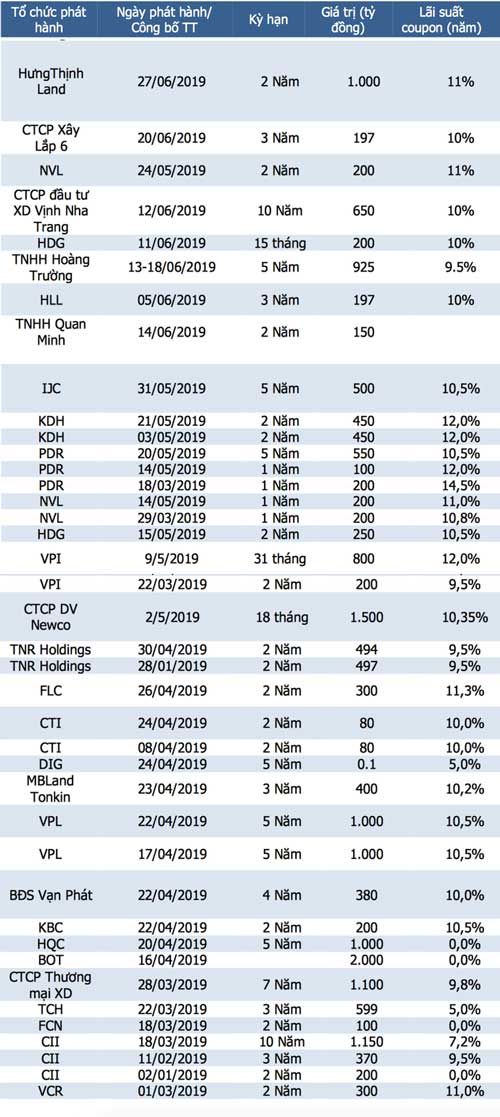

Riêng trong sáu tháng đầu năm 2019, các doanh nghiệp bao gồm cả các ngân hàng, công ty chứng khoán đã phát hành khoảng 89.000 tỉ đồng trái phiếu, tăng 34% so với cùng kỳ năm ngoái. Trong đó, các doanh nghiệp bất động sản, xây dựng, hạ tầng đã phát hành gần 20.000 tỉ đồng.

Phát hành trái phiếu bất động sản được xem như một kênh huy động vốn hấp dẫn đối với doanh nghiệp do có chi phí thấp hơn các khoản vay kỳ dài hạn tương ứng, nhất là trong bối cảnh Ngân hàng Nhà nước (NHNN) đang siết chặt room tín dụng hiện nay.

Tuy nhiên, trước tình hình các doanh nghiệp bất động sản ồ ạt phát hành trái phiếu, NHNN đã có công văn gửi tới các ngân hàng thương mại trong nước yêu cầu kiểm soát rủi ro trong hoạt động đầu tư trái phiếu doanh nghiệp. Đặc biệt là doanh nghiệp bất động sản vì lo ngại tiềm ẩn rủi ro khi các ngân hàng này có số dư trái phiếu doanh nghiệp chiếm tỷ trọng lớn trong tổng tài sản và tiếp tục tăng nhanh.

Các doanh nghiệp nhóm ngành bất động sản, xây dựng đã phát hành trái phiếu trong 6 tháng đầu năm. Nguồn: MBS

Mặt khác, số dư đầu tư trái phiếu vào lĩnh vực xây dựng, bất động sản lớn khi thị trường bất động sản chưa hồi phục vững chắc, hoạt động sản xuất kinh doanh của các doanh nghiệp vẫn còn nhiều khó khăn.

Theo đó, Thống đốc NHNN yêu cầu các ngân hàng thương mại phải rà soát các quy định về quy trình, thủ tục thẩm định, phê duyệt và quyết định mua trái phiếu doanh nghiệp, nguyên tắc, chỉ tiêu đánh giá, xác định mức độ rủi ro mua trái phiếu…

Đồng thời, NHNN yêu cầu các ngân hàng thương mại không được mua trái phiếu doanh nghiệp nhằm mục đích để cơ cấu lại các khoản nợ của doanh nghiệp phát hành.

Các ngân hàng cũng phải kiểm soát chặt chẽ hoạt động đầu tư trái phiếu có mục đích đầu tư vào các chương trình, dự án thuộc lĩnh vực kinh doanh bất động sản hoặc tăng quy mô vốn của tổ chức phát hành hoạt động trong lĩnh vực kinh doanh bất động sản để hạn chế rủi ro.

Bình luận về việc này, TS.Đinh Thế Hiển cho rằng, động thái của NHNN là rất đúng và kịp thời.

Theo ông Hiển, nghiệp vụ cho vay của ngân hàng thương mại nằm trong hai nhóm khách hàng là doanh nghiệp và cá nhân. Đối với doanh nghiệp, chức năng chính của ngân hàng thương mại là cho vay vốn lưu động ngắn hạn và cho vay đầu tư dự án chứ không phải đi mua trái phiếu, trong khi ngân hàng lại tăng nghiệp vụ mua trái phiếu là sai chức năng, tăng rủi ro.

Ông Hiển phân tích, trái phiếu là dạng cho vay dài hạn nhưng không có thế chấp, không kiểm soát dòng tiền sử dụng của doanh nghiệp. Còn khi cho vay dự án thì bản thân ngân hàng đã đánh giá phân tích doanh nghiệp, dự án này. Khi tiến hành giải ngân sẽ giám sát việc giải ngân theo đúng tiến độ, yêu cầu, mục đích. Và ngân hàng cũng có một phần tài sản thế chấp chính trong tài sản doanh nghiệp hình thành từ vốn vay và các tài sản khác an toàn.

“Trong khi đó, với trái phiếu, ngân hàng không kiểm soát được tình hình doanh nghiệp, chỉ đánh giá chung chung mà không đánh giá trực tiếp được dự án, cũng không có tài sản thế chấp”, ông Hiển phân tích.

Do đó, ông Hiển cho rằng việc NHNN “tuýt còi” là phù hợp. “Chức năng cho vay trái phiếu này nên dành cho các quỹ đầu tư, các nhà đầu cá nhân hoặc các tổ chức tài chính. Ngân hàng thương mại không nên đi vào nghiệp vụ này”, ông Hiển nói thêm.

Về việc siết van trái phiếu doanh nghiệp có gây nguy hiểm cho vốn doanh nghiệp hay không, ông Hiển cho rằng, vốn của doanh nghiệp Việt Nam hiện nay vẫn nằm trong hai dạng vốn lưu động từ ngân hàng và vốn vay đầu tư dự án cũng từ ngân hàng nên không ảnh hưởng. Doanh nghiệp muốn phát triển thêm nguồn vốn từ trái phiếu thì nên đi tìm từ các quỹ đầu tư, nhà đầu tư tài chính.

Đối với khách hàng cá nhân, hiện nay có một vài điều kiện mà khách hàng cá nhân tham gia sẽ dễ gặp rủi ro.

Đầu tiên là tính an toàn của trái phiếu này chưa có hoặc chưa có những tổ chức có bề dày kinh nghiệm đánh giá độc lập trái phiếu để khách hàng cá nhân yên tâm mua. Đó là vấn đề quan trọng bởi không thể dựa vào đánh giá của đơn vị phát hành hoặc đánh giá theo kiểu tham khảo các tổ chức bình thường hay các chuyên gia.

Thứ nữa, các giao dịch trái phiếu doanh nghiệp trên thị trường chứng khoán chưa phát triển, khiến cho nhà đầu tư cá nhân khi cần bán lại không được, không như cổ phiếu hoặc trái phiếu của các nước phát triển.

Đầu tư sao cho an toàn?

Giám đốc một bộ phận chuyên môn nghiệp vụ Ngân hàng kỹ thương Việt Nam (Techcombank) cho biết, sở dĩ NHNN phải ra văn bản “tuýt còi” vì các ngân hàng thương mại mặc dù giữ tài sản bảo đảm nhưng luôn định giá vống. Việc kiểm soát dòng tiền đầu tư trái phiếu thì hời hợt để doanh nghiệp mang tiền đi làm việc khác, không đưa vào dự án, vẽ dự án ma để bán trái phiếu.

“Trên thực tế, vẫn có xu hướng các khách hàng cá nhân đầu tư vào trái phiếu doanh nghiệp bất động sản, vì họ chọn trái phiếu thời hạn ngắn của các doanh nghiệp bất động sản đang có uy tín, làm ăn có lãi trên thị trường. Quan điểm của họ cho rằng chưa thể sập ngay được trong vòng vài năm”, vị này nói.

Cá nhân đầu tư trái phiếu doanh nghiệp bất động sản dễ gặp rủi ro cao. Ảnh minh hoạ

Tuy nhiên, vị này cảnh báo, về nguyên tắc cá nhân đầu tư trái phiếu doanh nghiệp bất động sản rủi ro cao, vì doanh nghiệp bất động sản vay không có tài sản bảo đảm, khách hàng không quản lý dòng tiền thu được từ dự án bất động sản.

Đối với các tổ chức ngân hàng đầu tư vào trái phiếu, các doanh nghiệp bất động sản vay có tài sản bảo đảm, tài sản đó là dự án, ngân hàng kiểm soát được dòng tiền xem có sử dụng đúng mục đích không, thậm chí còn quản lý được dòng tiền thu được từ dự án.

Đưa ra lời khuyên với các nhà đầu tư, ông Hiển cho rằng, mặc dù có mức lãi suất cao hơn ngân hàng 2-3% nhưng so với những rủi ro mà khách hàng phải chịu khi đầu tư trái phiếu bất động sản thì mức lãi suất này không tương xứng, khi cần rút tiền lại rất khó, hầu như thanh khoản rất thấp. Một trái phiếu doanh nghiệp mà lãi suất cao hơn nữa thì lại có một rủi ro khác.

Do đó, nhà đầu tư muốn mua, cần tìm ngân hàng lớn, uy tín, hay các doanh nghiệp mà ở đó có những sản phẩm, dự án được đánh giá cao trên thị trường, được nhiều nhà đầu tư biết tới hoặc những doanh nghiệp mà giá trị cổ phiếu niêm yết đã được ổn định.

“Với những điều kiện như vậy thì nhà đầu tư mới nên tham gia để đạt được kết quả an toàn. Ngược lại, nếu chưa đủ ba tiêu chí này thì việc tham gia đầu tư sẽ rất rủi ro”, ông Hiển cảnh báo.

Cũng theo ông Hiển, trái phiếu doanh nghiệp muốn bền vững cần phát triển một cách tự nhiên bằng thị trường vốn. Tốt nhất là doanh nghiệp đó phải có những điều kiện tiêu chuẩn, đúng quy trình và tuân thủ pháp luật.

Đầu tiên khi doanh nghiệp phát hành trái phiếu ra đại chúng, thì phải có những công ty chứng khoán hay một số công ty tương tự bảo lãnh hoặc tạo ra một giao dịch thứ cấp.

Thứ hai phải có tổ chức độc lập có chức năng, thực lực về tài chính để đánh giá độc lập cho các chứng khoán, trái phiếu này.

Thứ ba phải được sự đánh giá của sở giao dịch để cho phép những trái phiếu phát hành đại chúng được giao dịch. Không phải là cách làm hiện nay, khi phát hành ra đại chúng sẽ tăng rủi ro cho các khách hàng.

Theo CafeLand